近年、大手企業を中心に、太陽光発電などの再生可能エネルギーの導入が急増しています。

太陽光発電は、環境対策や電気代削減の観点から多くのメリットが得られる一方、高額な設備投資が必要です。そのため、中小企業にとっては「本当に初期費用を回収できるだけの利益が得られるのか?」と不安になられる方も少なくありません。

太陽光発電の投資回収は一般的に10年から15年とされていますが、太陽光発電による節税効果を理解し、税制優遇を上手く活用することで、10年以内に投資回収することも十分に可能です。

今回は、主に中小企業に向けて太陽光発電の節税対策についてわかりやすく解説します。太陽光発電を検討される方はぜひご一読下さい。

目次

そもそも太陽光発電に発生する税金とは?

法人が太陽光発電を購入した際に支払う税金は、法人税と償却資産税です。

- 法人税

- 電力会社などに売電して得た収益は事業所得として扱われるため、法人税の課税対象になります。ただし、売電を行わない太陽光発電(完全自家消費)は、売電に収益が発生しないため、法人税の対象外となります。

- 償却資産税

- 自家消費や売電など用途を問わず、太陽光発電設備に対して償却資産税が課税されます。

法人・企業が太陽光発電の導入で使える6つの節税対策

ここから、法人・企業が太陽光発電を導入した後に、実際に活用できる6つの節税対策をそれぞれ紹介します。

通常の減価償却だけでなく、即時償却など節税効果の高い税制優遇を活用できる場合もあります。お得に太陽光発電を始めたいと思われている事業者様は、損しないように必ずご確認ください。

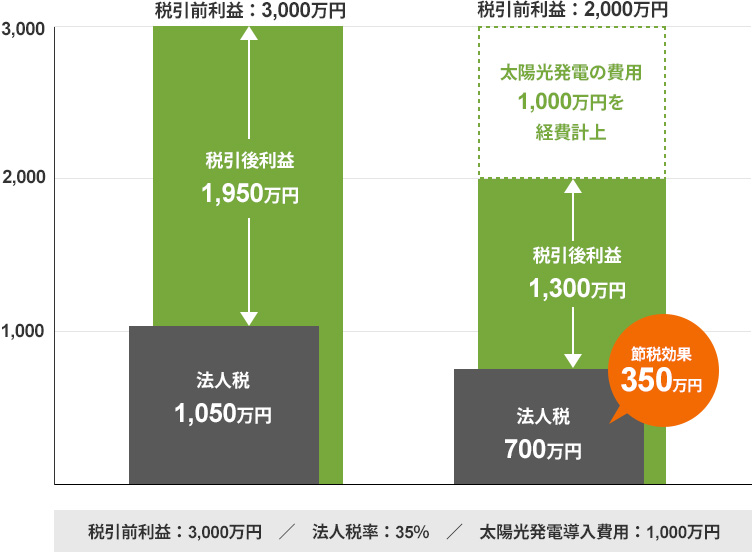

1.費用の経費計上による節税対策

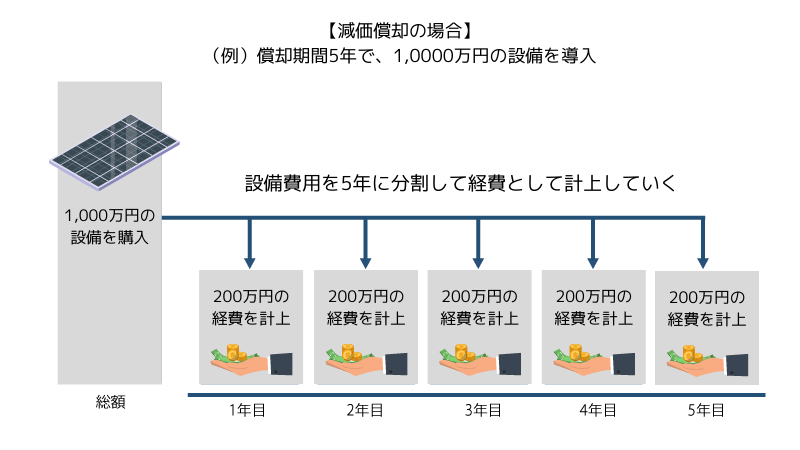

太陽光発電は償却資産として計上されるため、毎年、設備の購入で支払った費用を減価償却費として経費計上することができます。また、太陽光発電のメンテナンスや修理など、設備の維持管理に関連する費用も経費として計上できます。

ただし、自家消費を行う場合の法定耐用年数については、太陽光発電の導入先となる施設が最終的に何を生産しているのか、条件によって異なりますので、注意が必要です。(全量売電を行う場合、法定耐用年数は17年と定められます。)

2.中小企業経営強化税制を活用した節税対策

中小企業経営強化税制は、特定の設備を購入した際に「税額控除」または「即時償却」を選択して、税制支援が受けられる制度です。太陽光発電も対象設備として含まれます。

中小企業経営強化税制の主な概要は、下記の通りです。

| 対象事業者 | 法人等および個人事業主 |

|---|---|

| 主な税制の内容 |

・即時償却 ・税額控除 |

| 期限 | 2025年3月31日まで |

| 対象となる太陽光発電の種類 |

・自家消費型太陽光発電 ・自家消費率50%以上の余剰売電型太陽光発電 |

(参照元:中小企業等経営強化法に基づく支援措置活用の手引き(PDF)|中小企業庁)

中小企業強化税制の期限は延長が繰り返されており、現行制度の適用期日は2025年度(令和7年)3月31日までとなっています。また、この適用期日は「申請の期限」ではなく「認定の期限」を指しているため、申請書類の作成や認定までの期間など時間を考慮したうえで準備する必要があります。

3.中小企業投資促進税制を活用した節税対策

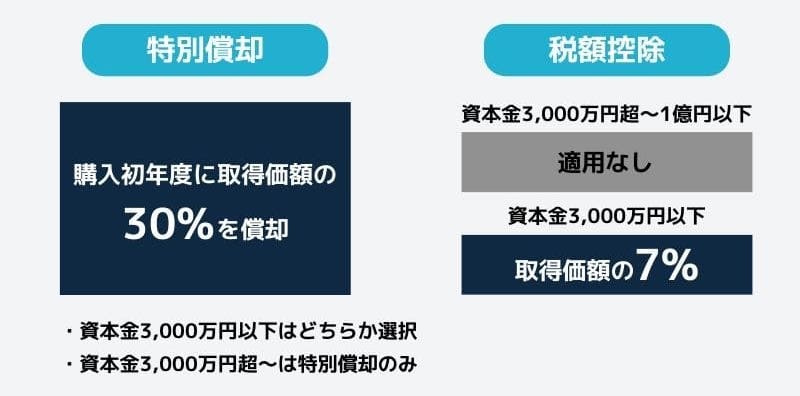

中小企業投資促進税制は、機械装置などの購入や製作をした際に、取得価格の30%に相当する特別償却、または7%の税制控除を選択して受けられる制度です。こちらも対象設備に太陽光発電が含まれています。

中小企業投資促進税制の概要は、下記の通りです。

| 対象事業者 | 法人等および個人事業主 |

|---|---|

| 主な税制の内容 |

資本金3,000万円以下の法人等および個人事業主 ・資本金3,000万円超1億円以下の法人 |

| 期限 | 2025年3月31日まで |

| 対象となる太陽光発電の種類 |

・自家消費型 ・余剰売電型(自家消費率の制限なし) |

(参照元:中小企業投資促進税制|中小企業庁)

中小企業投資促進税制は、自家消費率の条件が問われません。そのため、余剰売電を行う場合でも「自家消費率50%未満」の太陽光発電が対象設備に含まれます。

適用期日は2025年度(令和7年)3月31日までとなっています。また、この適用期日は「申請の期限」ではなく「認定の期限」を指しているため、申請書類の作成や認定までの期間など時間を考慮したうえで準備する必要があります。

4.固定資産税の特例措置を活用した節税対策

正式名称は「生産性向上や賃上げに資する中小企業の設備投資に関する固定資産税の特例措置」です。コロナ禍や物価高のなかでも賃上げや設備投資に積極的な法人を支援することを目的としています。

本制度は、まず「先端設備導入計画(中小企業が設備投資をして生産性向上を図るための計画)」を作成し、市区町村から認定を受ける必要があります。その後、計画に基づいて一定の設備を新規取得した場合、その設備にかかる固定資産税の課税標準が3年間、2分の1に軽減されます。

また、従業員に対する賃上げ方針の表明を計画内に記載した場合は、以下のように税率と期間が変わります。

- 計画にもとづいた新規設備を取得

設備の固定資産税が3年間、2分の1に軽減 - 計画内に従業員の賃上げを記載のうえ、2024年3月末までに設備を取得

設備の固定資産税が5年間、3分の1に軽減 - 計画内に従業員の賃上げを記載のうえ、2025年3月末までに設備を取得

設備の固定資産税が4年間、3分の1に軽減

5.カーボンニュートラルに向けた投資促進税制を活用した節税対策

「カーボンニュートラルに向けた投資促進税制」は、2050年までに温室効果ガスの排出を実質ゼロにする「2050年カーボンニュートラル」達成に向けて創設された税制優遇です。

カーボンニュートラルに向けた投資促進税制の具体的な税制措置の内容は、下記の通りです。

| 項目 | 生産工程等の脱炭素化と付加価値向上を両立する設備 | |

|---|---|---|

| 対象設備 | 機械装置・器具備品・建物附属設備・構築物 | |

| 適用要件 | 3年以内に炭素生産性を10%以上向上 | 3年以内に炭素生産性を7%以上向上 |

| 措置内容 | 特別償却50%または、税額控除10% | 特別償却50%または、税額控除5% |

(参照元:エネルギー利用環境負荷低減事業適応計画(カーボンニュートラルに向けた投資促進税制)の申請方法・審査のポイント|経済産業省)

6.消費税還付制度を活用した節税対策

全量売電型では、消費税還付制度を利用できます。これにより、設備の購入金額にかかる消費税から、売電収入の消費税を差し引いた額を還付してもらえます。

たとえば、太陽光発電システムを2,000万円で購入した場合、消費税は200万円支払います。この年間の売電収入が200万円であれば、売電収入にかかる消費税は20万円です。本来であれば、設備取得時に発生した200万円から売電収入にかかる消費税20万円を差し引いた180万円を消費税として納付する計算になります。

しかし、消費税還付を利用することで、この180万円をすべて還付してもらえます。ただし、消費税還付を受けられるのは、初期費用で多くの負担が生じる事業初年度だけです。次年度以降は、売電収入に含まれる消費税を納付する必要があります。

(参照元:課税仕入れと仕入税額控除(本則)|再生可能エネルギー普及促進協会)

太陽光発電による実際の節税効果を紹介

当社において税制優遇を活用した太陽光発電システム導入事例をご紹介します。

- 導入の目的

-

- 新設倉庫に太陽光発電システムを導入したい

- 導入の成果

-

- 固定資産税の特例措置(3年間で約450万円の節税効果)

- 即時償却で設備費用を初年度に一括償却

- 年間約40万円の電気料金を削減

飲料品等配達販売などを行う「株式会社ナカヱ」様の事例では、固定資産税の特例制度に認定されたため、新設倉庫及び、設備の固定資産税が3年間ゼロ(※)となりました。

これにより、 太陽光発電にかかった初期費用を約2年という短期間での回収されています。

初期費用回収後も、電気代削減やCO2削減効果は継続するため、費用対効果を高められたケースとなりました。

- 当時の制度内容による

まとめ|太陽光発電の節税対策に関するご相談は当社へ

自社で太陽光発電を導入する際は、税制優遇の活用も視野にいれておくことで、回収期間を大幅に短縮できます。

株式会社ハウスプロデュースでは、今回ご紹介した太陽光発電に関する税制優遇に加えて、企業が使える補助金制度にも精通しております。まずはお客様が活用できる税制や補助金についても無料で調査を行っておりますので、まずはお気軽にご相談ください。